欢迎来到全印检测 - 专业第三方检测机构,为饲料企业提供一站式检验检测服务

服务热线:0371-86160111

来源: 全印检测 - 专业第三方检测机构,为饲料企业提供一站式检验检测服务 阅读量:1058次

一、饲料产业发展现状及研究意义

根据国家统计局资料显示,2018—2020年,我国大牲畜总量分别为9625.5万头、9877.42万头、10265.06万头;2018—2021年,我国饲料总产量分别为24213.3万吨、26184万吨、29355万吨、31696.5万吨,由此可见,饲料行业需求呈现出逐年增长的趋势。产业集聚的相关研究表明,产业集聚能够促进资源、信息、技术、劳动力、资金等要素在空间上产生集聚效应,通过各类生产要素流通增强企业间的分工与协作,实现区域产业经济一体化发展,从而发挥规模经济效益促进区域经济增长。目前学术界对支柱产业和新兴产业集聚的研究相对较多,而对传统基础性关联产业的相关研究明显不足,基础性关联产业能够衔接和带动上下游产业一体化发展,对发挥产业集聚效应具有重要的推动作用。作为传统的基础性关联产业,学术界对饲料产业集聚的研究相对匮乏,饲料产业的发展影响和带动上游种植业和下游养殖业的协同发展,因此,从产业协同发展的视角对饲料产业的空间集聚和产业布局进行研究,有利于促进种饲养产业资源的优化配置和产业结构优化布局,从而实现区域经济增长和产业协同一体化发展。

产业集聚是经济发展和工业化进程中的一个重要现象,是指同一产业内达一定数量的企业在指定地理区域集合以谋求集聚效益的机制,是某一产业演化为优势产业过程中的地缘现象,对促进区域经济实体空间集聚发展和实现规模效益具有重要作用,成为目前很多地区促进经济发展的模式选择。通过现有文献研究发现,对产业集聚的相关研究成果较为丰富,基于对产业集聚的水平和过程分析,有关研究成果将市场规模、交通条件、政策支持、经济水平、资源禀赋以及城市化水平等作为影响产业集聚的主要因素;在产业集聚的效益评价方面,有学者就不同产业的集聚效应对社会经济发展和产业布局优化的作用和影响进行了研究;在产业集聚水平测度方面,部分学者运用行业集中度、区位熵指数、空间基尼系数、莫兰指数等方法对有关产业的集聚水平进行了测算;也有相关研究成果从产业集聚的视角,对乳制品产业和物流产业集聚发展以及境外产业集聚区建设的对策与措施进行了论证分析;同时,有关学者基于不同的研究范围和地域差异,对产业集聚的特征以及产业集聚对经济增长的影响进行了实证研究。综上所述,产业集聚是在不同影响因素的作用下,在一定的地域范围内形成的各种资源要素的空间集聚体,对地区社会经济发展具有重要的推动作用。

二、研究材料与方法

1.研究材料。

(1)统计数据。以中国省级面板数据为研究对象,统计数据选取2021年30个省(市)饲料工业总产值与国内生产总值(GDP)的截面数据,为了确保研究数据的准确性,本文采用的统计数据均来源于国家统计局及相关政府部门官网,由于港、澳、台和西藏饲料工业总产值数据缺失,因此不纳入研究范畴。

(2)饲料企业数据。饲料企业数据来源于天眼查官网(https://www.tianyancha.com/),获取截至2022年4月8日牲畜饲养行业各省(市)注册资金在2000万以上的饲料企业名录,包括企业名称、注册资本、成立日期、参保人数、注册地址、经营范围等特征数据,经过筛选共获取4775家饲料企业数据,利用ArcGIS10.2空间分析软件将获取的饲料企业按照地址进行空间化处理,并与全国矢量地图进行空间匹配,得到饲料企业空间分布的点数据。

(3)矢量地图数据。研究所需的全国基础地理数据来源于中国科学院资源环境科学与数据中心(https://www.resdc.cn/),2015年中国省级行政边界数据,基于ArcGIS10.2对其数据进行编辑和操作,并作为核密度和区位熵等空间分析的基础地图数据。

2.研究方法。

(1)统计分析。结合全国饲料企业统计资料,按照年份、省份、数量等特征对获取的4775个饲料企业信息数据进行统计分析,并借助DPS7.05数据处理软件以最优分割法对饲料企业整体演化年份进行划分,从而研究饲料产业发展阶段及其特征。

(2)区位熵指数。区位熵又称专门化率,是衡量特定区域内某一产业的集中程度和专业化水平的重要指标,运用区位熵指数测算重庆市饲料产业的集聚程度,区位熵指数越大说明饲料产业集聚程度越高,区位熵的计算公式如下:

式(1)中,eij代表i地区j产业的总产值;ei代表i地区的总产值;Ekj代表k区域j产业的总产值;Ek代表k区域的总产值;LQi代表i地区j产业的区位熵。LQi>1说明i地区的饲料产业集聚水平高于k区域平均水平;LQi=1说明i地区的饲料产业集聚水平等于k区域平均水平;LQi<1说明i地区的饲料产业集聚水平低于k区域平均水平。

(3)核密度估计。核密度估计(KDE)是一种研究空间点分布聚集程度常用的空间分析方法,能够将某一地理区域内分布的点要素转换为密度面,用于描述地理事件在区域空间上的分布密度和变化趋势,从而计算公式如下:

式(2)中,Fn(x)表示核密度值,K表示核密度方程,h表示检索范围的半径,n表示检索范围内样本点的个数,x-xi为估计点,x到样本点xi的距离。笔者采用核密度分析方法,借助ArcGIS10.2对我国30个省(市)饲料产业空间集聚程度和分布特点进行分析。

三、我国饲料产业的发展阶段

1.初创期(1974—1983年)。根据相关研究资料表明,我国的饲料工业于20世纪70年代才开始起步,改革开放以前的饲料生产基本为养殖户自给自足,鲜有饲料加工企业的存在,直到1974年我国第一家生产配合饲料的企业落户上海,打破了传统饲料生产自给自足的局面,与此同时,1976年我国第一家饲料加工厂(北京南苑饲料厂)的成立标志着我国饲料工业生产的开始,1978年我国饲料生产总量仅有100多万吨。这一阶段我国饲料工业初步形成,饲料企业数量少,生产规模和产量都相对较低,整个饲料产业发展速度较为缓慢。

2.成长期(1984—2005年)。1983年邓小平同志提出“饲料要作为工业来办,这是个很大的行业”的相关指示,继而1984年国务院通过并颁布了《1984-2000 年全国饲料工业发展纲要(试行草案)》,从此将饲料工业作为国民经济发展的重要组成部分。同年,全国第一家注册资金2000万以上的饲料企业(深圳市农牧实业有限公司)在广东深圳落地,代表着饲料产业发展进入快速发展轨道。自1984年以来我国注册资金2000万以上的饲料企业数量逐年增长,至2005年年底全国注册资金2000万以上的饲料企业达到231家,平均每年增长14家,年均增长率54.86%,企业平均注册资金为17354.1万元,其中,1997年和2000年增长率分别为200%和125%,经研究发现,财政部和国家税务总局于分别于1997年和2001年发布了《关于生产副食品的企业和饲料加工企业征免企业所得税的通知》和《关于饲料产品免征增值税问题的通知》两部政策性文件。由此可见,政策导向是这一时期饲料企业发展的最大特点,各种优惠政策促进了饲料企业的快速发展,使饲料企业的数量和规模都得到显著增长。

3.成熟期(2006—2015年)。自2006年以来,饲料企业的数量仍然保持了较高的增长速度,截至2015年年底,全国注册资金2000万以上的饲料企业新增1385家,平均每年增长139家,年均增长率16.62%,企业平均注册资金为12263.77万元。由此可见,这一阶段饲料企业的数量快速增长,饲料产业整体竞争力大幅提升,但相较于发展期饲料企业的增长速度逐渐变缓,虽然饲料企业的数量增多但企业的规模和层次差异较大,特别是受2008年汶川地震和2009年甲型H1N1流感、口蹄疫以及三聚氰胺事件的影响,使饲料企业的发展受各种影响因素的波动较大。

4.转型期(2016—2022年)。2016年以来我国饲料企业保持高速发展,尤其是在2017年党的十九大报告提出实施乡村振兴战略以来,饲料产业迎来发展暴发期,截至2022年4月8日,全国注册资金2000万以上的饲料企业新增3159家,2016—2021年平均每年增长509家,年均增长率18.22%,企业平均注册资金为14853.78万元。由此可见,乡村振兴战略的实施推动了饲料产业的巨大发展,使饲料企业成为服务乡村振兴的重要抓手,高速度、高质量、规模化成为这一时期饲料企业发展的主要特点。

四、我国饲料产业的区域差异与空间集聚

1.我国饲料产业分布的时空变化。由图1可知,1984—2005年我国饲料企业的密度分布以“点状”为主,彼此相邻的省域之间相对独立,尚未形成连续的面状布局,但在北京—天津—河北—河南—湖北—湖南(江西)—广东(福建)已表现出空间连续发展的趋势。这一时期的最高密度值为3.656,分别形成以北京市为核心的京津冀高密度区和河南省高密度区,以及福建省和上海市两个次高密度区,西藏自治区和青海省为低密度区,饲料企业呈现出多个集聚中心的分布态势。

2006—2015年我国饲料企业具有明显的“带状”分布特征,并且与“胡焕庸线”具有相似特征,在我国东南地区饲料企业的分布密度普遍较西北地区高,东南地区彼此相邻的省域之间相互串联形成带状布局,形成黑龙江—吉林—辽宁—天津—河北—山东—河南—湖北饲料企业集聚发展带,这一时期的最高密度值为16.208,形成以河南省为中心的高密度集聚区。相较于1984—2005年京津冀以及上海市和福建省等一线省市饲料企业的分布密度较低,说明经济发达地区饲料产业占国民经济的比重逐渐下降,成为饲料产业迁出地区;西藏自治区和青海省仍然保持了较低的分布密度,在一定程度上说明生态环境保护仍然是当地社会经济发展的主要任务;其他省份饲料企业分布的密度值有一定程度的升高,较上一个时期向外进行了扩展,总体呈现出“一心多点”的分布态势。

2016—2022年我国饲料企业的空间分布形成了“面状”,并延续了东南密集西北稀疏的特点,东南地区各个省域之间相互连成一片,内部形成组团发展,形成东北、西北、西南和豫鲁冀(河南、山东、河北)四大集聚片区,其中豫鲁冀组团的核密度值22.061为区域最高,成为全国饲料企业集聚高地。这一时期北京市、上海市、广东省等省市的饲料企业均保持了较低的分布密度,成为饲料企业净迁出地区;不同于前期,西藏自治区和青海省饲料企业分布密度呈现增长趋势,说明饲料企业的发展空前膨胀;与此同时,其他省份饲料企业的空间分布也进一步扩张,分布的密度值有了大幅提高,形成了区域性的集聚中心,呈现出多片区一体化发展态势。

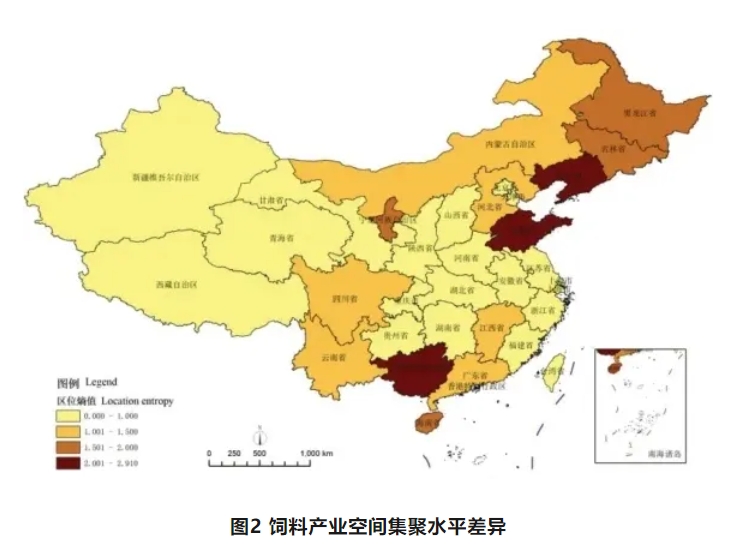

2.我国饲料产业空间集聚水平的地区差异。为了直观表达饲料产业空间集聚水平的差异性,对各省(市/区)饲料产业的区位熵指数进行可视化表达,依据区位熵指数测算结果,按照区位熵值判断规律将饲料产业集聚水平划分为4个类型,(图2)颜色越深表示区位熵指数越大,饲料产业的空间集聚水平越高,专业化程度和产业集群化发展越明显。可以发现我国饲料产业集聚表现出以下特征。

(1)从全国范围来看,我国各省(市/区)饲料产业的区位熵指数介于0~2.91,其中LQi>1的省份有13个,LQi<1的省份有17个,平均区位熵指数为1.06,LQi略大于1,表明在全国范围内饲料产业的相对优势不明显,产业竞争力不足,饲料产业专业化水平和产业集群化发展相对滞后。

(2)从各省份来看,饲料产业空间集聚水平的省际差异较大,从图4可以看出,我国饲料产业集聚水平表现出显著的空间异质性,广西、辽宁、山东的区位熵指数均高于其他地区和全国平均水平,为一级集聚中心,产业集群化发展和专业化程度较高,在全国饲料产业中的竞争优势突出;宁夏、海南、吉林、黑龙江为二级集聚中心,饲料产业空间集聚水平相对较高,具有比较竞争优势;江西、河北、内蒙古、云南、广东、四川为三级集聚中心,饲料产业空间集聚水平略高于全国平均水平,在饲料产业中具有一定的竞争力;然而近57%的省份区位熵值LQi<1,饲料产业集聚水平低于全国平均水平,说明我国饲料产业的专业化程度和整体竞争力还有很大的提升空间。

五、我国饲料产业空间发展策略

1.优化与调整产业结构,促进资源优化配置。从饲料产业发展现状及其特点来看,中国饲料产业发展正处于转型发展期,饲料产业集聚所产生的规模化效益对促进国民经济发展具有正向作用。面对中国饲料企业整体竞争优势不明显,专业化程度不高等问题,需要各部门从供给侧进行结构性改革,调整和优化饲料企业空间布局,促进饲料资源优化配置和饲料产业集群化发展,提高饲料企业的整体竞争力,带动上下游产业一体化协同发展,从而形成新的经济发展高地,促进区域经济可持续发展。

2.打造重点饲料企业集群,发挥示范带动作用。从产业集群与区域协调发展角度来看,全国重点打造辽吉黑(辽宁、吉林、黑龙江)、陕甘宁(陕西、甘肃、宁夏)、桂贵川(广西、贵州、四川)、豫鲁冀(河南、山东、河北)四大饲料企业集群,充分发挥四大饲料企业集群的示范作用,促进和带动周边地区的协同发展,加强区域资源共享和生产要素流通,推动区域饲料产业高质量发展。

3.加强区域分工与协作,实现区域优势互补。从区域差异化发展角度来看,饲料企业集聚水平较高的地区应该加大政策支持力度和资金投入,将饲料产业发展为支柱产业;饲料企业集聚水平较低的地区可以通过完善基础设施建设,加大产业创新力度,加强区域间分工与协作,从而提高饲料产业的区域竞争优势;经济发达地区应该加大饲料企业的科技投入,发展技术密集型和知识密集型饲料产业;生态保护地区发展饲料产业应该坚持生态底线,发展绿色或无污染饲料企业,实现发展与保护协调发展的目标。

文│李得发 邵长芬